ポスト・コロナ禍で大きく注目される機関投資家によるESG投資と企業の本業に係るESG戦略

2020年から世界中を駆け巡るポスト・コロナ社会以前から上場株式投資の世界では既に広く知れ渡るのが、ESG投資である。ESGとは、英語の「環境(Environmental)」、「社会(Social)」、「企業統治/ガバナンス(Governance)」の頭文字をとったものであり、SDGs(Sustainable Development Goals=続可能な開発目標)と並び、「プロ投資家」と呼ばれる機関投資家にとっての投資判断を決める基準として、2015年以降その重要性が一段と増してきている。また、その前から我々が良く知る「SRI(Social Responsibility Investment=社会的責任投資)」と一見似ていると思われがちだが、中身は本質的に違うと言えよう。それは、恐らくSRI投資は投資先である上場企業の本業そのものに対する株主としての影響力行使というより、社会への還元や貢献に対する忠告のような役割に“留まる”程度であったと考えられるのに対して、ESG投資は、根本的に上場企業の本業そのものへのモニタリングを指すと言える部分に、本質的違いがある。

2020年から世界中を駆け巡るポスト・コロナ社会以前から上場株式投資の世界では既に広く知れ渡るのが、ESG投資である。ESGとは、英語の「環境(Environmental)」、「社会(Social)」、「企業統治/ガバナンス(Governance)」の頭文字をとったものであり、SDGs(Sustainable Development Goals=続可能な開発目標)と並び、「プロ投資家」と呼ばれる機関投資家にとっての投資判断を決める基準として、2015年以降その重要性が一段と増してきている。また、その前から我々が良く知る「SRI(Social Responsibility Investment=社会的責任投資)」と一見似ていると思われがちだが、中身は本質的に違うと言えよう。それは、恐らくSRI投資は投資先である上場企業の本業そのものに対する株主としての影響力行使というより、社会への還元や貢献に対する忠告のような役割に“留まる”程度であったと考えられるのに対して、ESG投資は、根本的に上場企業の本業そのものへのモニタリングを指すと言える部分に、本質的違いがある。

こうした混沌とした時代の潮流にはスタートアップにとっては斬新な発想社会に具現化をして行く大きな機会として働く一方、従前の世界の仕組みから新たな社会的欲求に順応するにはもはや十分適応しきれなくなる大手上場企業にとっても、イノベーション(オープン/クローズド)が期待される時代でもあり、良い機会ととらえられる。そこで、今回はこの「ESG投資」と「ESG経営」について触れたい。

ESG投資とは❓

まず、本稿では詳細の説明は割愛するが、ESG投資とは何かについて纏めておきたい。ADEC Innovationsによれば、ESG投資とは、その頭文字の通り、E(=環境・Environment)、S(=社会・Social)及びG(=ガバナンス≒企業統治・Governance)の観点からその投資対象企業の経営姿勢について分析をし、最終的な投資可否を決める、というものだ。尚、ESG投資は、英語圏では別途「Sustainable Investing」「Impact Investing」という言い方もある。やや混乱しがちだが、基本的に意味は一緒だと理解して良い。

ここで、ESG投資が先にも触れたかつての「Social Responsibility Investment」との本質的な違いは、ESG投資の場合、投資対象企業の地球環境保全への取り組みや人的資本の活用法(Wellbeing)への具体的な取り組みをモニタリングするだけでなく、本業たる事業活動を通じた「経済的利潤のリターンをも求める」点にある。すなわち、単に「本業は本業として、社会貢献にも最大限の貢献をしています」といったものではなく、本業そのものがE(地球環境)とS(社会)のより良い方向に行くためのアクションに結び付くことが目指す姿というものだ。いわば、前者は経済的利潤の追求と社会・環境面の質向上は反比例関係にあると捉えられていたのに対して、ESG投資は正に「正比例」の関係と捉える概念と言えよう。

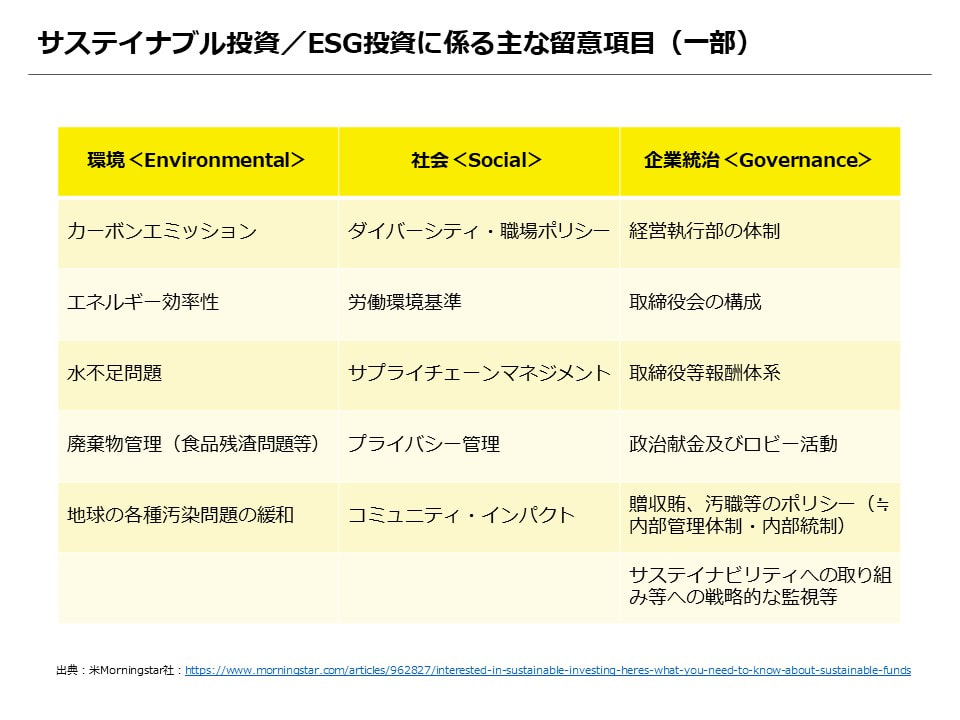

では、具体的にこのESG投資、あるいはサステイナブル投資には、どのような「判断基準」や「テーマ」があるのか。以下、米Morninstarのリストを参照されたい:

ESG投資とは❓

まず、本稿では詳細の説明は割愛するが、ESG投資とは何かについて纏めておきたい。ADEC Innovationsによれば、ESG投資とは、その頭文字の通り、E(=環境・Environment)、S(=社会・Social)及びG(=ガバナンス≒企業統治・Governance)の観点からその投資対象企業の経営姿勢について分析をし、最終的な投資可否を決める、というものだ。尚、ESG投資は、英語圏では別途「Sustainable Investing」「Impact Investing」という言い方もある。やや混乱しがちだが、基本的に意味は一緒だと理解して良い。

ここで、ESG投資が先にも触れたかつての「Social Responsibility Investment」との本質的な違いは、ESG投資の場合、投資対象企業の地球環境保全への取り組みや人的資本の活用法(Wellbeing)への具体的な取り組みをモニタリングするだけでなく、本業たる事業活動を通じた「経済的利潤のリターンをも求める」点にある。すなわち、単に「本業は本業として、社会貢献にも最大限の貢献をしています」といったものではなく、本業そのものがE(地球環境)とS(社会)のより良い方向に行くためのアクションに結び付くことが目指す姿というものだ。いわば、前者は経済的利潤の追求と社会・環境面の質向上は反比例関係にあると捉えられていたのに対して、ESG投資は正に「正比例」の関係と捉える概念と言えよう。

では、具体的にこのESG投資、あるいはサステイナブル投資には、どのような「判断基準」や「テーマ」があるのか。以下、米Morninstarのリストを参照されたい:

出典:米Morningstar社:https://www.morningstar.com/articles/962827/interested-in-sustainable-investing-heres-what-you-need-to-know-about-sustainable-funds

上記はあくまで主たるテーマ・留意項目のリストであるが、今年の6月18日に経産省が掲げた「2050年カーボンニュートラルに伴うグリーン成長戦略」の14項目もこのリストに当てはまりそうだ。また、後に少し触れるが、S(社会)項目においては、「ダイバーシティ・職場ポリシー」を始め、働き方改革なるものが叫ばれる昨今においては企業にとって従業員個々人の能力や価値観等を「見える化」する手段としてのHRのデジタル化(DX)なども挙げられそうだ。

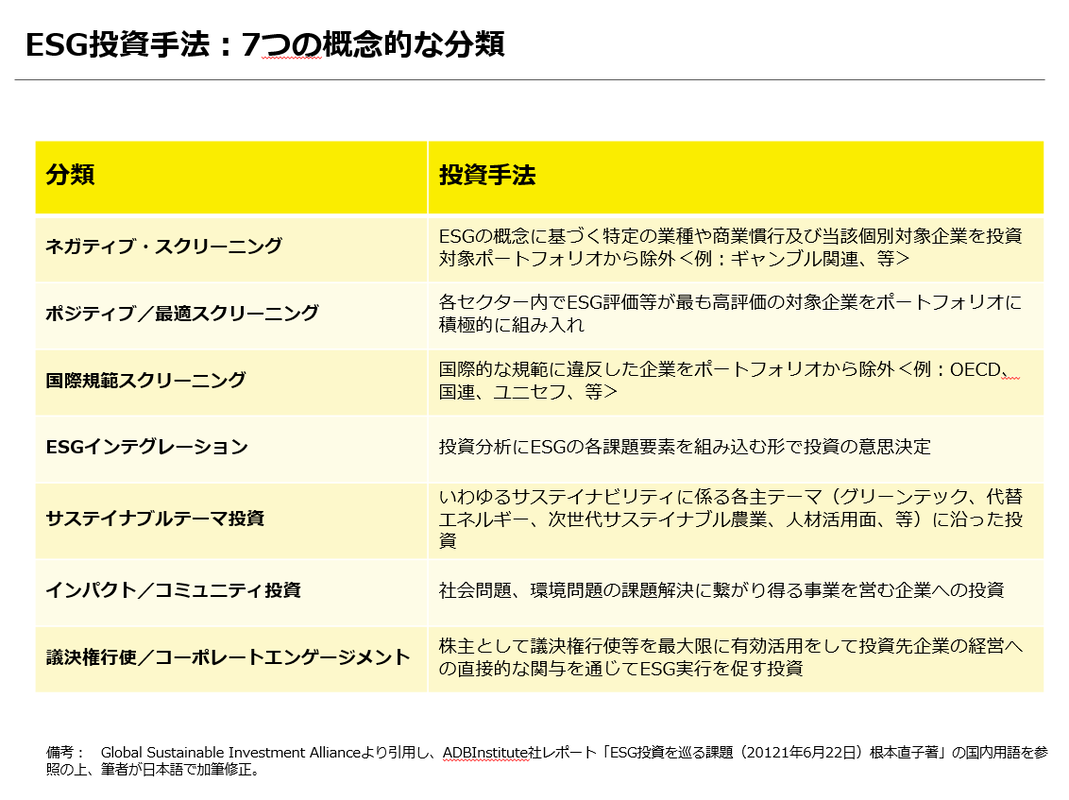

また、ESG投資には、さらに細かく次に掲げる7つの投資の「タイプ」に大別される(注:Global Sustainable Investment Allianceより):

上記はあくまで主たるテーマ・留意項目のリストであるが、今年の6月18日に経産省が掲げた「2050年カーボンニュートラルに伴うグリーン成長戦略」の14項目もこのリストに当てはまりそうだ。また、後に少し触れるが、S(社会)項目においては、「ダイバーシティ・職場ポリシー」を始め、働き方改革なるものが叫ばれる昨今においては企業にとって従業員個々人の能力や価値観等を「見える化」する手段としてのHRのデジタル化(DX)なども挙げられそうだ。

また、ESG投資には、さらに細かく次に掲げる7つの投資の「タイプ」に大別される(注:Global Sustainable Investment Allianceより):

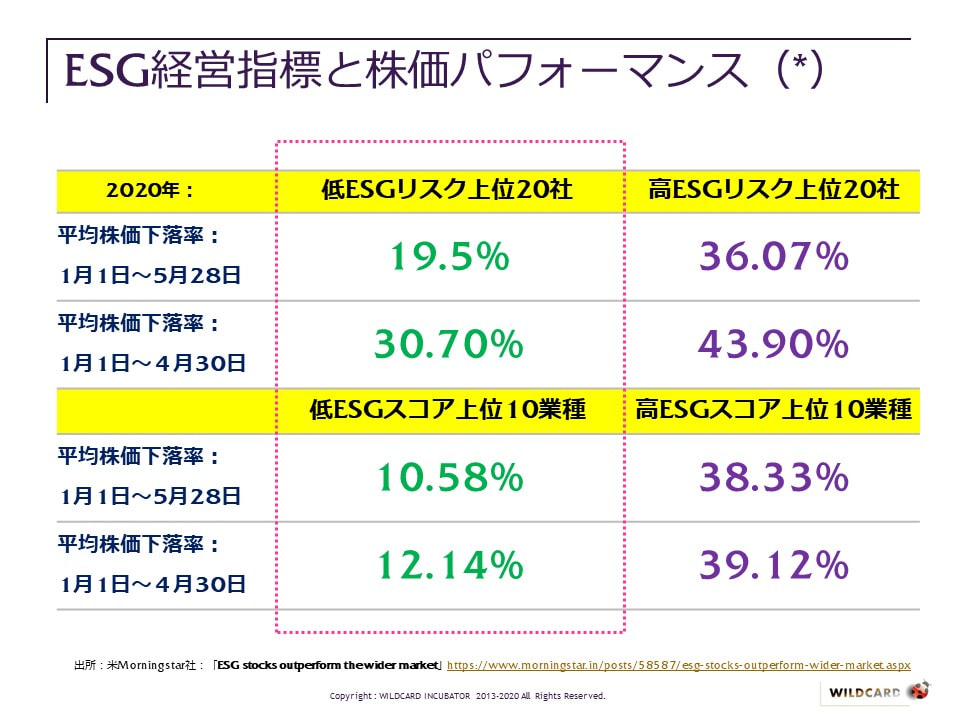

このようなESG投資が、特にポスト・コロナ禍の世界の主要投資家の動きの中で活発になっている。次のデータは、アジアのとある国の2020年の株式市場の騰落率に関する米Morningstar社によるものだ。 ESG経営に積極的に取り組む企業への投資を手掛ける投資ファンドと一般的な株式投資ファンドとを比べると、前者の場合は、全体の相場が下落する局面で格段に下落率が踏み止まっているのが明らかだ。

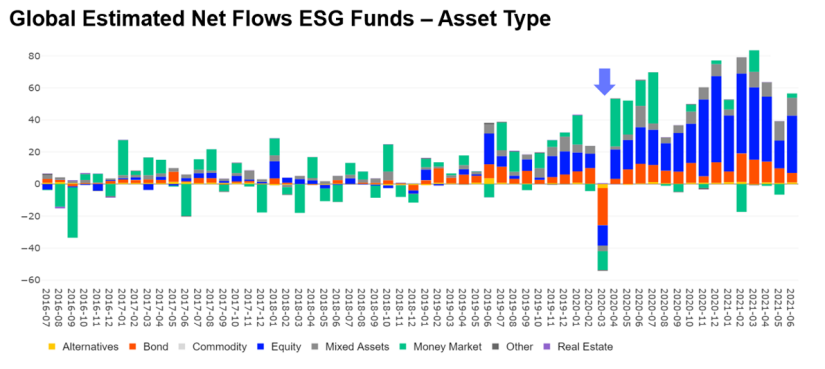

一方、世界の主要ESG関連ファンドへの過去6年間の資金フローの推移を見ると、2020年3月の最初のコロナ・パンデミックが発生したために一時的に資金流出が相次いだものの、翌4月以降2021年6月迄のおよそ1年間はパンデミック以前の4年間と比べても大きく流入が増えていることがわかる。

世界のESG関連投資ファンドへの資金フローの推移

世界のESG関連投資ファンドへの資金フローの推移

出所:リフィニテイブ・ジャパン https://www.refinitiv.com/ja/blog/global--esg-fund-inflow-trends-and-performance

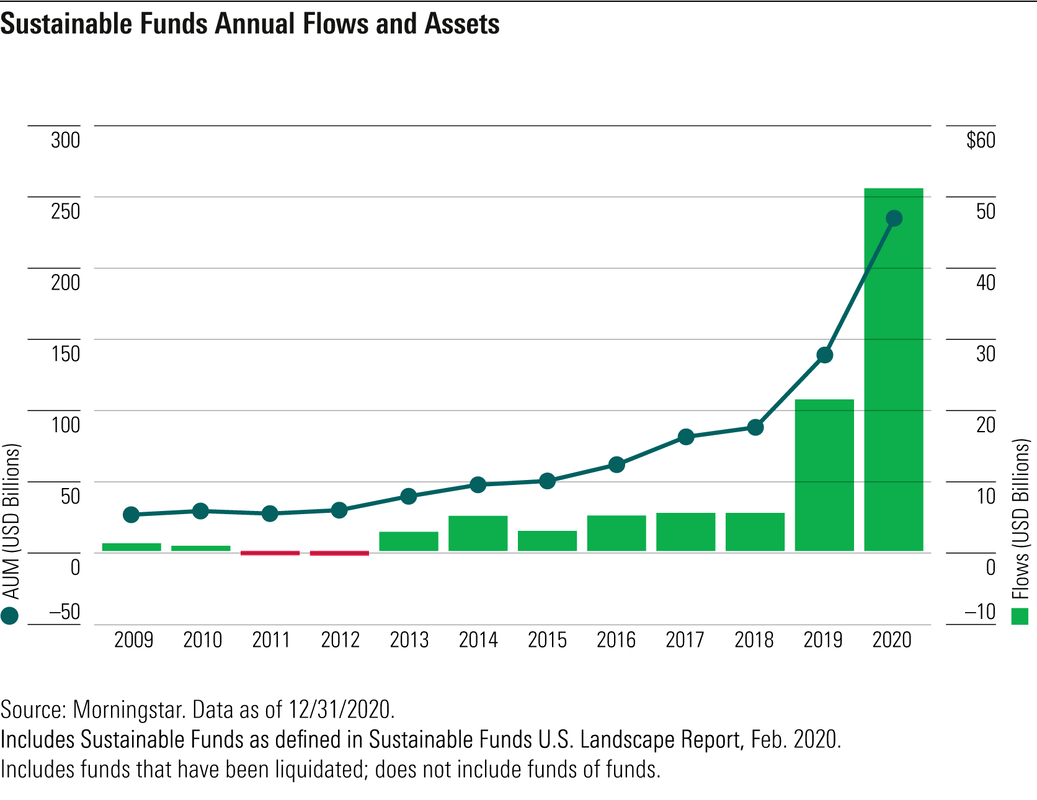

さらに、同じくMorninstar社によるサステイナブル投資ファンドへの四半期ベースでの流入額を表すグラフが次の通りだ。約1年前にあたる2020年12月31日時点での数値となるが、2019年以降で一気に上昇している。特にコロナが勃発した2020年2Q以降でけた違いに資金流入が増えている様子も如実に表している。

サステイナブル関連投資ファンドへの資金流入額の推移

さらに、同じくMorninstar社によるサステイナブル投資ファンドへの四半期ベースでの流入額を表すグラフが次の通りだ。約1年前にあたる2020年12月31日時点での数値となるが、2019年以降で一気に上昇している。特にコロナが勃発した2020年2Q以降でけた違いに資金流入が増えている様子も如実に表している。

サステイナブル関連投資ファンドへの資金流入額の推移

出所:米Morningstar社:https://www.morningstar.com/articles/1019195/a-broken-record-flows-for-us-sustainable-funds-again-reach-new-heights

2021年2月時点の主な個々の注目事象について取り纏めると:

出所: Inner Circle 「The Rise of ESG Investing in the Year of the COVID-19 Pandemic」を参照。元データ:MEDICI Global社「ESG Meets FinTech – A Strategic Analysis」 https://gomedici.com/the-rise-of-esg-investing-in-the-year-of-the-covid-19-pandemic#

今後、世界の主要大手機関投資家に留まらず、国内の大手機関投資家もこうした動きがさらに加速する可能性が高い。実際に、筆者がかつて証券会社勤務時代以来ずっと懇意にする国内外の株式投資ファンド運用責任者に伺うと、そのような様子がうかがえる。

日本のESG投資は実は2014年頃までは恐らく非常に規模が小さかったと見られており、拡大の兆しが見え始めたのは、2015年に年金積立金管理運用独立行政法人(GPIF)が責任投資原則(Principles for Responsible Investment)3に署名をし、運用方針にESGを取り入れたことがきっかけであると考えられる。その結果、2018年には2.2兆ドルにまで急速に伸びている模様である(GSIAデータ)。

ESG投資の拡大を受けて重要性が急速に増してきたESG経営

ESG経営の重要性は、2つある。1つは、言うまでもなく、投資家がこれからは環境、社会、そした企業統治に重きを置いた投資を実行していくことを、彼らの背後のLPに対して宣言をし始めており、従って今まで以上に恐らく株主の選別やモニタリングを意識した持続的な経営戦略の構築とそれらの具体的な実践を強いられることを意味する。また、地球持続性という世界中の人類の課題に立ち向かう必要があるこれからの50年、100年という大変長い時間軸でSDGsを意識した取り組みに本腰を入れていくことが、企業の価値評価に大きく結び付くものと考える。

もう一つは、ESG経営はもはやかつてのCSR的な、言うならば「社会奉仕」的「副業」的な意味合いに留まる者では決してないという捉え方である。つまり、ESG経営はビジネスそのものでり、自社の売上や利益に直結するものと捉えるべきものだ。

例えば、食の世界であれば、代替プロテインは動物愛護もさることながら、CO2削減という地球環境の持続性を保全する為の世のしくみ、食の川上から川下までに至るフードチェーン・システムの構築に取り組む全てのステークホルダーが関わる具体的な事象であり、こうしたタンパク源の開発や生産を実業とする食品関連企業にとって、これこそ、ESG経営そのものである。

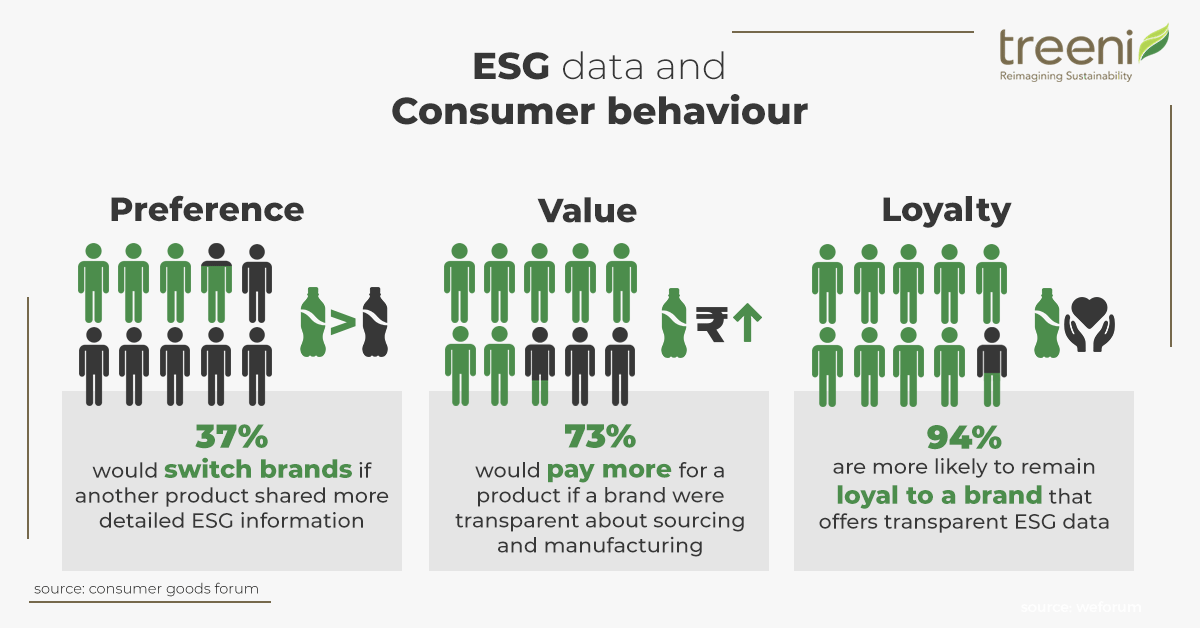

これは、環境に配慮をした商品開発やサービス構築に取り組む企業に対して、一般消費者も今まで以上に厳しい目を向け始めている点が特徴的である。いわゆる、ミレニアル世代やそのさらに若い世代であるZ世代は、身の回りの電化製品から食事の選択、あるいは働きたいと思う会社の選択等、多岐にわたり、E(環境)、S(社会≒生き方の価値観、働き方の価値観、等)、G(ガバナンス≒一消費者として企業ブランドを注視Governance)的な観点をしっかりと主体的に持ちながら、消費行動をとって行くものと思われる。そして、この世代こそが、これから何十年も経済を動かす原動力であり、従ってESG経営は単に株式投資を通じた機関投資家を意識したものにとどまらず、自分達の商品やサービスを利用し、消費をしてくれるお客様をも意識していくものとなる。 正に「社会的奉仕・責任(Social Responsibility)」ではなく、「企業価値の持続的な向上や成長」の不可欠な経営課題なのだ。

一般消費者による企業のESG経営への取り組みと消費行動への影響

2021年2月時点の主な個々の注目事象について取り纏めると:

- 2030年までに世界のESG投資額は1.3兆米ドルになると予想

- 2020年のコロナ禍以降、特にResilience(回復力・耐久力)、Sustenance(≒この場合は直訳の「栄養」より「耐久力」の意に近いと考える)という概念が、投資家の間で企業の長期的な存続を評価する指標として重要な要素となり始めた

- 米のMSCI(Morgan Stanley Capital International:米モルガンスタンレー証券による主要なるインテックス指標)が公表する米国MSCI ESG Indexの時価総額が2020年度の終了前に既に倍増

- 2020年第2四半期に(つまり、世界がコロナ禍に陥った最も悲観的な空気が漂った時期)は世界の多くの株式投資資金が退避した中、ESG投資ファンドは約93億米ドルが新規投資に回った

- 米国でESG投資の観点で評価が高い半導体大手のNvidia及びSaaSのSalesforceの株価が今年の2月時点までの12カ月間推移でぞれぞれ208%、80%上昇。

出所: Inner Circle 「The Rise of ESG Investing in the Year of the COVID-19 Pandemic」を参照。元データ:MEDICI Global社「ESG Meets FinTech – A Strategic Analysis」 https://gomedici.com/the-rise-of-esg-investing-in-the-year-of-the-covid-19-pandemic#

今後、世界の主要大手機関投資家に留まらず、国内の大手機関投資家もこうした動きがさらに加速する可能性が高い。実際に、筆者がかつて証券会社勤務時代以来ずっと懇意にする国内外の株式投資ファンド運用責任者に伺うと、そのような様子がうかがえる。

日本のESG投資は実は2014年頃までは恐らく非常に規模が小さかったと見られており、拡大の兆しが見え始めたのは、2015年に年金積立金管理運用独立行政法人(GPIF)が責任投資原則(Principles for Responsible Investment)3に署名をし、運用方針にESGを取り入れたことがきっかけであると考えられる。その結果、2018年には2.2兆ドルにまで急速に伸びている模様である(GSIAデータ)。

ESG投資の拡大を受けて重要性が急速に増してきたESG経営

ESG経営の重要性は、2つある。1つは、言うまでもなく、投資家がこれからは環境、社会、そした企業統治に重きを置いた投資を実行していくことを、彼らの背後のLPに対して宣言をし始めており、従って今まで以上に恐らく株主の選別やモニタリングを意識した持続的な経営戦略の構築とそれらの具体的な実践を強いられることを意味する。また、地球持続性という世界中の人類の課題に立ち向かう必要があるこれからの50年、100年という大変長い時間軸でSDGsを意識した取り組みに本腰を入れていくことが、企業の価値評価に大きく結び付くものと考える。

もう一つは、ESG経営はもはやかつてのCSR的な、言うならば「社会奉仕」的「副業」的な意味合いに留まる者では決してないという捉え方である。つまり、ESG経営はビジネスそのものでり、自社の売上や利益に直結するものと捉えるべきものだ。

例えば、食の世界であれば、代替プロテインは動物愛護もさることながら、CO2削減という地球環境の持続性を保全する為の世のしくみ、食の川上から川下までに至るフードチェーン・システムの構築に取り組む全てのステークホルダーが関わる具体的な事象であり、こうしたタンパク源の開発や生産を実業とする食品関連企業にとって、これこそ、ESG経営そのものである。

これは、環境に配慮をした商品開発やサービス構築に取り組む企業に対して、一般消費者も今まで以上に厳しい目を向け始めている点が特徴的である。いわゆる、ミレニアル世代やそのさらに若い世代であるZ世代は、身の回りの電化製品から食事の選択、あるいは働きたいと思う会社の選択等、多岐にわたり、E(環境)、S(社会≒生き方の価値観、働き方の価値観、等)、G(ガバナンス≒一消費者として企業ブランドを注視Governance)的な観点をしっかりと主体的に持ちながら、消費行動をとって行くものと思われる。そして、この世代こそが、これから何十年も経済を動かす原動力であり、従ってESG経営は単に株式投資を通じた機関投資家を意識したものにとどまらず、自分達の商品やサービスを利用し、消費をしてくれるお客様をも意識していくものとなる。 正に「社会的奉仕・責任(Social Responsibility)」ではなく、「企業価値の持続的な向上や成長」の不可欠な経営課題なのだ。

一般消費者による企業のESG経営への取り組みと消費行動への影響

出所: Consumer Goods Forum/Treeni, Inc.

こうしたESG経営の実装に向けて、既に多くの業界に渡って取り組みがされ始めているDX(デジタルトランスフォーメーション)をさらにサステイナビリティの概念に踏み込んだSX(“サステイナブル・トランスフォーメーション”)こそが、より今後効果的に経営レベルから現場レベルにまで落とし込まれていくことが望ましい(SXについては改めて取り上げてみたい)。

これらは正にESGの概念に基づく経営戦略と考えられる。すなわち、地球環境への中長期的な配慮をする新たな産業技術を生み出すための経営資源の投入であり、それによって収益機会の創出かつ企業価値の持続的な向上を実現出来る可能性を秘めた戦略と言えそうだ。

こうした領域に、今やアマゾンやグーグル、あるいは中国のアリババといったIT企業がどんどん仕掛けている模様であり、日本企業は対策は講じられているものの、小手先での勉強と初歩的な実践段階に留まっており、まだまだ大きく出遅れている印象が拭えない。

最後に、今後「ESG経営」の具体的な対象として我々が注目する領域を列挙しておきたい。

国内外の投資家から「有望なESG投資対象企業」となりそうな領域

国内外の資本市場を形成する世界の大手機関投資家によるESG投資がこれから存在感を増していくと思われるこれから10年、30年、日本企業もESG経営の実行と、それらを実現可能とするDX、SX戦略をトップダウン~ボトムアップで取り組まれていくことが望まれる。次回は、SXについて具体的に踏み込んでみる予定である。

ーーーーーーーーーー

【★募集中!|事業会社で新規事業推進、R&D部門等のご担当者からのご連絡をお待ちしています!】

(2021年10月15日:(株)アドライトよりプレスリリース)

日欧米スタートアップとのサステイナブル領域における事業共創プログラム「SUITz」リリース((株)アドライト)、1stバッチのスポンサー企業募集中!

こうしたESG経営の実装に向けて、既に多くの業界に渡って取り組みがされ始めているDX(デジタルトランスフォーメーション)をさらにサステイナビリティの概念に踏み込んだSX(“サステイナブル・トランスフォーメーション”)こそが、より今後効果的に経営レベルから現場レベルにまで落とし込まれていくことが望ましい(SXについては改めて取り上げてみたい)。

- 例えば、建設業界や農業生産の世界(建機メーカー等含む)では、これからより環境に優しい手段を構築するために、次世代の自動運転技術を実用化して行こうという動きがあるが、そこにはAIやIoT、ドローンといったものに多額の研究開発が進んでいる。

- 企業組織の人事評価では(※HRテクノロジーとESG/SDGsはまた別の機会に詳しく触れたい)、従業員満足度から従業員一人当たりの業務生産性の向上を目指すべく、アナリティクスや従業員向けウェルネス・ウェルビーイングツールの導入をはじめとする各種先端的なHRテクノロジーツールが欧米企業を中心に導入し始められている。日本国内でも日立製作所やパーソルホールディングスといった国内大手有力企業をはじめ、事例が出始めている。「企業価値の持続的成長=従業員満足度の持続と一人当たり生産性・価値向上の総体」という考えに基づけば、人材開発において正にDX化が促進されるであろう。

- 食品業界や化学業界、バイオ業界では、先述の代替プロテインによるCO2削減をはじめ、食の流通過程の効率化やフードロス、食品残渣問題を解決する為の食品保存技術の開発(合成生化学、IoT、AI、バイオテクノロジー等)が活発に行われ始めている。

これらは正にESGの概念に基づく経営戦略と考えられる。すなわち、地球環境への中長期的な配慮をする新たな産業技術を生み出すための経営資源の投入であり、それによって収益機会の創出かつ企業価値の持続的な向上を実現出来る可能性を秘めた戦略と言えそうだ。

こうした領域に、今やアマゾンやグーグル、あるいは中国のアリババといったIT企業がどんどん仕掛けている模様であり、日本企業は対策は講じられているものの、小手先での勉強と初歩的な実践段階に留まっており、まだまだ大きく出遅れている印象が拭えない。

最後に、今後「ESG経営」の具体的な対象として我々が注目する領域を列挙しておきたい。

国内外の投資家から「有望なESG投資対象企業」となりそうな領域

- Carbon Emission: 脱炭素/カーボンニュートラル領域

- Energy Efficiency: エネルギ―効率化

- Waste Management: 廃棄物管理

- Diversity & Workplace Policies: 多様性/職場環境改善

- Supply Chain Management: サプライチェーンマネジメント

- Community Impact: ≒企業が属する社会へのより直接的な貢献

国内外の資本市場を形成する世界の大手機関投資家によるESG投資がこれから存在感を増していくと思われるこれから10年、30年、日本企業もESG経営の実行と、それらを実現可能とするDX、SX戦略をトップダウン~ボトムアップで取り組まれていくことが望まれる。次回は、SXについて具体的に踏み込んでみる予定である。

ーーーーーーーーーー

【★募集中!|事業会社で新規事業推進、R&D部門等のご担当者からのご連絡をお待ちしています!】

(2021年10月15日:(株)アドライトよりプレスリリース)

日欧米スタートアップとのサステイナブル領域における事業共創プログラム「SUITz」リリース((株)アドライト)、1stバッチのスポンサー企業募集中!

‐ フードテック/アグリテック、バイオマテリアル・サイエンス、クリーンテックの日欧米有望スタートアップと日本の事業会社との個別マッチングからその後の重要な事業化プロセスまでを実務支援のご提供までを手掛ける全く新たなプログラムが始まります。

‐ マッチングはあくまでスタートラインであり、世の中のプログラムでもとかく手薄となる、マッチング後の試作品やPoC、サービスインに至る事業共創部分を日欧米で実務実績豊富なメンバーが事業会社の担当各部門と連携して実務までをご一緒するものです。

‐ 日本の大手事業会社が長年の弱点である欧米(日本含む)スタートアップ等との事業共創、インテグレーションを一緒に担うものです。

詳しくは以下の公式ウェブサイトをご覧下さい。

オフィシャル ウェブサイト:https://suitz.jp/

RSS Feed

RSS Feed